informe sobre la industria global del diamante que elaboran cada año Bain & Company y el Antwerp World Diamond Centre

Según la 9ª edición del informe sobre la industria global del diamante que elaboran cada año Bain & Company y el Antwerp World Diamond Centre, la demanda global de diamantes, tanto en bruto como pulidos, cayó en 2019 debido a la incertidumbre generada por las tensiones geopolíticas entre EE.UU. y China.

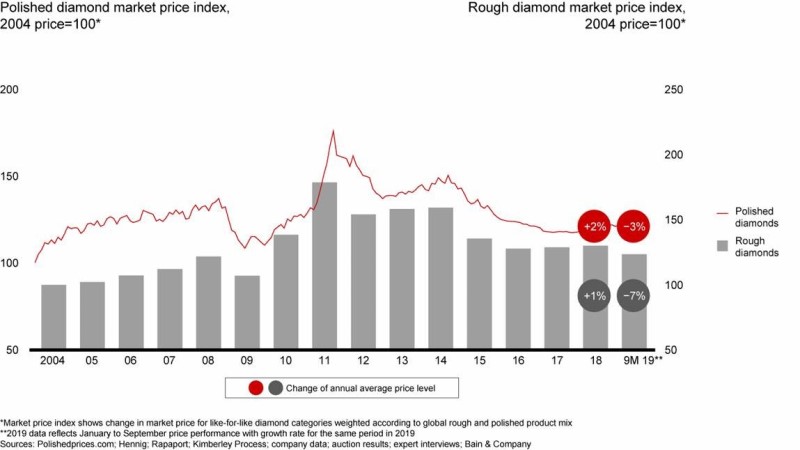

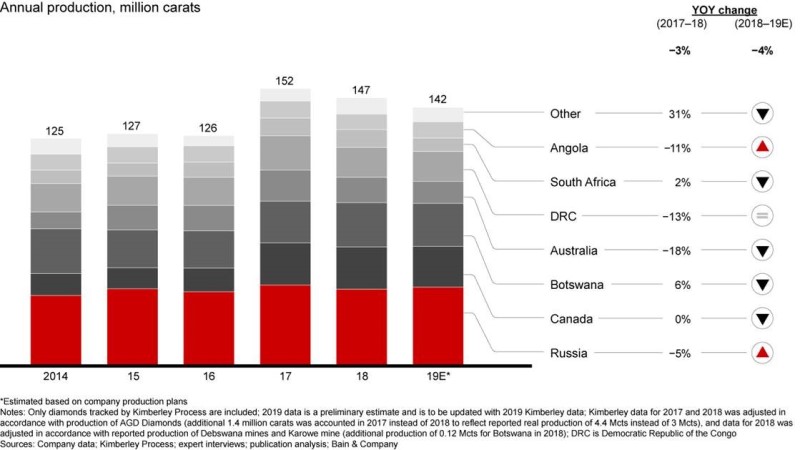

En 2018 la producción global cayó un 3% hasta los 147 millones de quilates, tras un récord de producción en el año 2017. Un incremento de la producción de 26 millones de quilates en 2017 fue el mayor aumento en volumen en un solo año desde 1986 y creó un excedente que afectó a toda la cadena de valor. Como resultado, el inventario en los mercados de minería y midstream aumentó durante 2019. Los precios e ingresos disminuyeron en ambos segmentos en 2019 a pesar de apenas una ligera disminución en la demanda por parte de los clientes. Las ventas de surtido se suplieron por las de piedras más pequeñas en 2019, lo que también contribuyó a que hubiera menos ventas. Según los datos recopilados hasta la fecha relativos a 2019, se espera que la producción caiga un 4 por ciento adicional.

Según el informe, las cuatro tendencias que tienen mayor potencial de impactar a la industria a corto plazo son:

1. Un crecimiento rápido de los canales de ventas online: Con apenas de un 5 al 10 por ciento, la proporción de ventas online de joyas de diamantes se queda atrás en comparación con otros productos de consumo. Sin embargo, el comercio electrónico se está acelerando y los principales minoristas de joyas de diamantes en Estados Unidos y China incrementan sus ventas online en un 13 y un 11 por ciento, respectivamente.

2. El incremento del gasto en marketing para apoyar a la industria de diamantes naturales: Las compañías mineras aumentaron sus esfuerzos en marketing, centrados tanto en los productos de marca como en los genéricos y aumentaron el presupuesto de marketing a niveles históricamente altos. En 2019, más de 200.000 millones de dólares se invirtieron en marketing en la industria de diamantes, incluyendo de un 70 a 80 millones de dólares en marketing genérico, canalizados a través de la Asociación de Productores de Diamantes.

3. El desarrollo de los diamantes cultivados en laboratorios: En 2018 y 2019, la producción de los diamantes cultivados en laboratorios aumentó entre un 15 a un 20 por ciento, y la mayoría del crecimiento provino de China. A medida que evolucionan los diamantes cultivados en laboratorios, muchos modelos de negocios están surgiendo. Las compañías chinas utilizan principalmente tecnologías de alta presión y temperatura (HPHT por sus siglas en inglés) para producir diamantes en bruto, compitiendo en costes de producción más bajos. En Estado Unidos, las compañías persiguen un modelo de negocio integrado verticalmente mediante la venta de joyas de marcas premium.

4. Un incremento enfocado en el medio ambiente y la sostenibilidad: Ambos, clientes e inversores, demandan prácticas más responsables y transparentes con el medio ambiente. Las iniciativas de múltiples compañías se están centrando en un modelo transparente y trazable, lo que puede incrementar la confianza tanto de los prestamistas como de los consumidores. Las operaciones midstream podrán hacerse más transparentes y gestionadas de forma más eficiente como resultado.

SE REDUCE LA DEMANDA GLOBAL DE DIAMANTES EN BRUTO Y PULIDOS POR LA INCERTIDUMBRE GEOPOLÍTICA ENTRE ESTADOS UNIDOS Y CHINA

Según el 9º informe anual de la industria global del diamante de Bain & Company y el Antwerp World Diamond Centre

• Se espera una caída del 2 por ciento de las ventas mundiales de diamantes pulidos en 2019, a la espera de los números finales de los días festivos

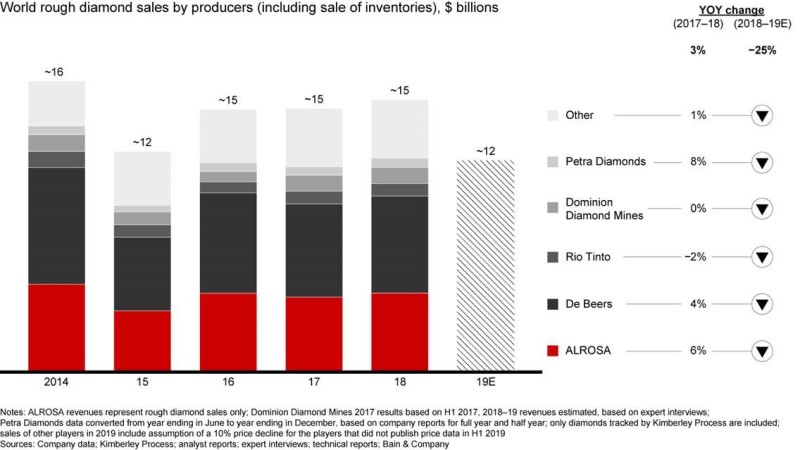

• Adicionalmente, se estima que las ventas de diamantes en bruto caigan hasta en un 25 por ciento

Después de un período de crecimiento moderado hasta 2017 y 2018, la industria del diamante ha luchado por mantener la flotabilidad en los primeros trimestres del 2019. La disminución a corto plazo está impulsada por cambios en los dos mercados más grandes, Estados Unidos y China, donde las ventas minoristas caen como resultado de la disminución de la confianza del consumidor y la incertidumbre geopolítica. A pesar de que se espera que las ventas en moneda local se mantengan estables, la depreciación frente al dólar estadounidense podría dar como resultado una caída esperada del 2 por ciento en las ventas mundiales de diamantes en 2019, a la espera de los números de ventas finales de días festivos. Adicionalmente, se espera que las ventas de diamantes en bruto caigan hasta en un 25 por ciento. Estos son las principales conclusiones noveno informe anual sobre la Industria Global del Diamante elaborado por Bain & Company y el Antwerp World Diamond Centre (AWDC).

“A pesar de los retos a corto plazo, esperamos un resultado positivo para el mercado del diamante a largo plazo” comentó Olya Linde, socia de Bain & Company y autora principal del informe. “Sin embargo, la industria primero tiene que superar la incertidumbre en 2019 y 2020, debida a la inestabilidad geopolítica continua, los signos de una recesión inminente y un apoyo limitado en el marketing, especialmente en las joyas sin marca y de gama baja. Por otro lado, se espera que el segmento de la joyería de diamantes de lujo de marca, que representa alrededor del 15 por ciento del mercado total de joyas de diamantes, tenga un buen desempeño, con un crecimiento de un dígito alto, en línea con el crecimiento de los artículos de lujo personales”.

“Olya Linde y su equipo de Bain & Company han recopilado lo que creo que es el informe más profundo y esclarecedor hasta la fecha”, dijo el consejero delegado del Antwerp World Diamond Centre, Ari Epstein. “El sentimiento en el mercado del diamante en bruto se mantiene cauteloso, ya que se ha visto afectado por el exceso de oferta de diamantes pulidos y la difícil situación en el sector financiero de la India; los principales productores se han esforzado por estabilizar la oferta de diamantes, reduciendo el suministro y bajando los precios. Todos los signos apuntan a un restablecimiento gradual del balance del mercado en el próximo año. Explicando intrínsecamente los detalles del desarrollo que han llevado al ‘año de crisis’ de 2019, Bain & Company ofrece un bienvenido sentido de la perspectiva sobre cómo la industria emergerá de esta crisis, probablemente más fuerte que antes”.

Datos del sector de la joyería de diamantes minorista

En 2019, se espera que las ventas de joyas de diamantes en Estados Unidos caigan un 2 por ciento en comparación al crecimiento del 3 por ciento del 2018, debido a tres razones claves: La primera, la confianza del cliente se ha reducido a su punto más bajo desde el 2016 por la incertidumbre en el mercado laboral, la tensión del conflicto comercial y una posible recesión. La segunda, un continuo declive de los viajeros chinos a los Estados Unidos, que ha bajado las compras del sector del lujo en general. Y la tercero, un arancel extra del 15 por ciento en la joyería china entró en vigor en septiembre de 2019 y podría afectar a las ventas durante la crucial temporada de vacaciones.

En 2018, el mercado en China, incluyendo Hong Kong, creció un 4 por ciento. En 2019, esa tendencia se revirtió, y se espera que el mercado chino caiga un 5 por ciento en dólares americanos. El cambio está atribuido a la caída del yuan, la falta de la confianza del cliente por las tensiones comerciales entre Estados Unidos y China y la significa disminución de las ventas en Hong Kong por las protestas en la zona.

En India, el mercado de las joyas de diamantes se redujo un 1 por ciento en 2018 tras la depreciación de la rupia y la bancarrota del gran minorista de joyería, Gitanjali, en India. En 2019, se espera que las ventas vuelvan a un crecimiento saludable del 3 por ciento debido a la mayor confianza de los clientes, una población cada vez mayor de mujeres trabajadoras y un cambio en la preferencia de la joyería, que pasaría de usarse sólo para ocasiones especiales a la llevarse de forma cotidiana.

En 2019, la evolución en Europa fue negativa debido a la incertidumbre política en el Reino Unido y las revueltas sociales en Francia, pero esta ha sido parcialmente compensada por un mayor gasto de los turistas en la zona euro.

Japón se espera que permanezca estable en 2019 debido a la menor confianza de los clientes y por el menor gasto de los turistas chinos.

“Aprendiendo de las pasadas recesiones en la industria del diamante, prevemos una solución en los próximos dos años”, comenta Olya Linde. “Asumiendo que la industria despliegue el apoyo apropiado en marketing, y salvo cualquier suceso económico o político imprevisto, se reequilibrará. Las campañas más efectivas se dirigirán al mercado de masas, que los anunciantes no cubren tradicionalmente”.

Principales acontecimientos y tendencias en la industria del diamante

En 2018 la producción global cayó un 3 por ciento hasta los 147 millones de quilates, tras un récord de producción en el año 2017. Un incremento de la producción de 26 millones de quilates en 2017 fue el mayor aumento en volumen en un solo año desde 1986 y creó un excedente que afectó a toda la cadena de valor. Como resultado, el inventario en los mercados de minería y midstream aumentó durante 2019. Los precios e ingresos disminuyeron en ambos segmentos en 2019 a pesar de apenas una ligera disminución en la demanda por parte de los clientes. Las ventas de surtido se suplieron por las de piedras más pequeñas en 2019, lo que también contribuyó a que hubiera menos ventas. En 2019, se espera que la producción caiga un 4 por ciento adicional.

En 2018, los ingresos por corte y pulido crecieron un 3 por ciento respaldados por un aumento saludable en la demanda de los clientes de joyas de diamantes. Sin embargo, se espera que las ventas de diamantes pulidos caigan entre un 10 y un 15 por ciento para fines de 2019 debido a la desaceleración de la demanda de joyas de diamantes en el mundo, menor contenido de diamantes en los diseños de las joyas, la optimización del inventario por parte de los principales minoristas y la disminución financiera disponible para los jugadores intermedios.

Según el informe, las cuatro tendencias que tienen mayor potencial de impactar a la industria a corto plazo son:

1. Un crecimiento rápido de los canales de ventas online: Con apenas de un 5 al 10 por ciento, la proporción de ventas online de joyas de diamantes se queda atrás en comparación con otros productos de consumo. Sin embargo, el comercio electrónico se está acelerando y los principales minoristas de joyas de diamantes en Estados Unidos y China incrementan sus ventas online en un 13 y un 11 por ciento, respectivamente.

2. El incremento del gasto en marketing para apoyar a la industria de diamantes naturales: Las compañías mineras aumentaron sus esfuerzos en marketing, centrados tanto en los productos de marca como en los genéricos y aumentaron el presupuesto de marketing a niveles históricamente altos. En 2019, más de 200.000 millones de dólares se invirtieron en marketing en la industria de diamantes, incluyendo de un 70 a 80 millones de dólares en marketing genérico, canalizados a través de la Asociación de Productores de Diamantes.

3. El desarrollo de los diamantes cultivados en laboratorios: En 2018 y 2019, la producción de los diamantes cultivados en laboratorios aumentó entre un 15 a un 20 por ciento, y la mayoría del crecimiento provino de China. A medida que evolucionan los diamantes cultivados en laboratorios, muchos modelos de negocios están surgiendo. Las compañías chinas utilizan principalmente tecnologías de alta presión y temperatura (HPHT por sus siglas en inglés) para producir diamantes en bruto, compitiendo en costes de producción más bajos. En Estado Unidos, las compañías persiguen un modelo de negocio integrado verticalmente mediante la venta de joyas de marcas premium.

4. Un incremento enfocado en el medio ambiente y la sostenibilidad: Ambos, clientes e inversores, demandan prácticas más responsables y transparentes con el medio ambiente. Las iniciativas de múltiples compañías se están centrando en un modelo transparente y trazable, lo que puede incrementar la confianza tanto de los prestamistas como de los consumidores. Las operaciones midstream podrán hacerse más transparentes y gestionadas de forma más eficiente como resultado.

Fuente: Bain & Company